リビングニーズ特約とは

リビングニーズ特約とは生命保険に付帯する特約の1種で、被保険者が余命6ヶ月以内と医師の診断を受けたときに限り、生前に死亡保険金を受け取ることができるというものです。

本体死亡保険金は被保険者の死亡によって受け取ることができるものですが、それを生前から受け取ることによって、本人が最期のときを快適に過ごすためや闘病のために使えるようにする、という目的の特約です。

日本においては1992年にプルデンシャル生命が初めて導入し、今ではほとんどの保険会社で取り扱っています。

リビングニーズ特約の保険料は無料

通常生命保険の特約というと、保険料が数百円上乗せになる場合が多いでしょう。しかしこのリビングニーズ特約は無料です。絶対に特約を付けたくないという人以外はそのまま本契約に付けておきましょう。

また過去に加入した保険、主に2000年以前のもので付いていない契約には追加で付帯することも可能です。現在入っている保険にリビングニーズ特約が付いているかどうか確認してみましょう。

リビングニーズ特約によって生前に受け取れる保険金は、本契約における死亡保険金の一部または全部です。受け取れる金額が3,000万円までなど上限が決まっていることが多いため、契約や特約の付帯の際に確認しましょう。

リビングニーズ特約の保険金(生前給付金)の特徴

リビングニーズ特約でもらうことのできる保険金は、生前給付金ともよばれます。この生前給付金には通常の死亡保険金とは違う特徴が大きく3つあります。それぞれ詳しく紹介します。

生前給付金として受け取れる上限は3,000万円

生前給付金として受け取れる上限は一般的に3,000万円とされています。つまり万一のとき5,000万円が受け取れる死亡保険をかけている場合にも、5,000万円のうち3,000万円までもらうことができます。

前借りのようなイメージとなるため、この例でいえば3,000万円を生前給付金として受け取り、死亡した際には残りの2,000万円を受け取ることになります。

もちろん、生前給付金を受けた後も保険料を支払う必要があります。またこの生前給付金は非課税となり、税金がかかりません。

一部の金額だけ請求することもできる

上限は3,000万円となりますがそれを全て請求する必要はありません。一部だけを請求することができますので、死亡したときに受け取れる額などを考慮して請求すると良いでしょう。

また保険契約に期限がある場合など、残りの死亡保障の期間によってはこの特約を使えないこともあります。特約により生前給付金を請求できる条件などはそれぞれの保険によって違うため、保険会社に確認してみましょう。

生前給付金の使い道は自由

生前給付金の使い方は自由です。がんなど闘病生活のための治療費や生活費に充てる人、家族と最期に好きな場所に旅行に行くために使う人など様々いるようです。

また生前給付金を受け取れるのは「被保険者が医師から余命6ヶ月以内であると診断された」ときです。その後の治療により余命が延長した、6ヶ月以内に死亡しなかったなどの場合も返金する必要はありません。

生前給付金を受け取ったときの税金

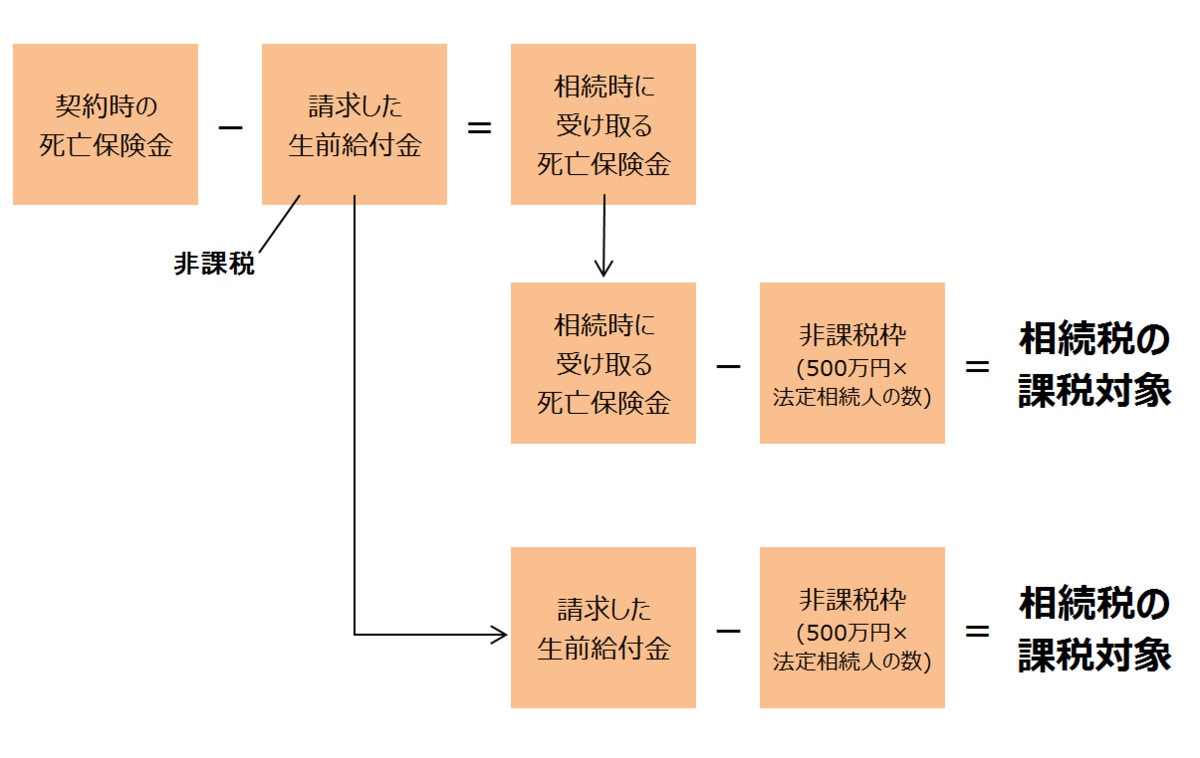

既に紹介したとおり生前給付金は非課税であり、一般的な収入のように所得税などの税金がかかってくることはありません。しかし被保険者が亡くなったときに、生前給付金として受け取った現金が残っていると相続税の対象となることがあります。

死亡保障金5,000万円の生命保険に加入している場合を例として、生前給付などにかかる税金について解説します。

3,000万円を生前給付金として受け取って使い切った

この場合、生前給付金は全て使い切っているのでそれに対して税金はかかりません。また被保険者の死亡後にもらう2,000万円の死亡保険金は相続税の対象となります。

相続税は、死亡保険で受け取る保険金について「500万円×法定相続人数」が非課税です。更に相続税の課税対象金額のうち「3,000万円+(600万円×法定相続人)」の金額が基礎控除といって、税金がかからないこととなっています。

他に相続する資産が無いとすると、このケースでは税金はかからないと考えて良いでしょう。

生前給付金を受け取らずに、5,000万円を被保険者の死亡後に受け取った

5,000万円を死亡保険金として受け取った場合にも相続税の課税対象になります。既に解説のとおり5,000万円のうち「500万円×法定相続人数」がまず非課税となります。

例えば夫の死亡保険金について法定相続人が妻と子1人の合計2人であったら、1,000万円は非課税となり残りの4,000万円が相続税の対象となります。

更に上記で解説したとおり相続税には基礎控除があります。そのためこのケースで他に遺産が無い場合にも、はほぼ税金はかからないと考えて良いでしょう。

生前給付金3,000万円のうち1,000万円使いきれずに被保険者が死亡

このケースにおいては1,000万円が生前給付金として残っていることになり、その1,000万円が相続税の課税対象となります。通常の死亡保険金では「500万円×法定相続人数」の金額が非課税となりますが、生前給付金はこれとは別に考えられます。

一方、生前給付金として受け取らなかった残りの2,000万円は、死亡保険金として上記非課税の対象となります。このような点を考えると、生前給付金は使い切れる金額を受け取るのが良いでしょう。

生前給付金の請求方法

リビングニーズ特約で受け取ることができる生前給付金は、保険会社の様式や医師の診断書を提出することで請求ができます。

生前給付金を受け取ることができるのは被保険者が余命6ヶ月以内と診断されている場合ですが、病状や治療の内容によっては本人に告知されていないこともあります。

そういった際には指定代理請求制度を利用して請求が可能となっています。

指定代理請求制度

指定代理請求制度とは、本人が突然倒れて意識不明である、本人が余命告知をされていない、認知症のため意思表示が困難であるなどのケースにおいて、指定代理請求人が本人に代わり保険金を請求できることをいいます。

具体的には被保険者と同一生計の配偶者や3親等以内の血族、それに準ずる関係の人などが指定代理請求人となることができます。契約時にあらかじめ決めておくことができますので、万一の場合に備えて家族などを指定しておきましょう。

本人に余命が伝わってしまう可能性も

また本人に余命や病名が告知されていないときに指定代理請求人が生前給付金を請求すると、次のようなことが起こりうるケースも考えられます。

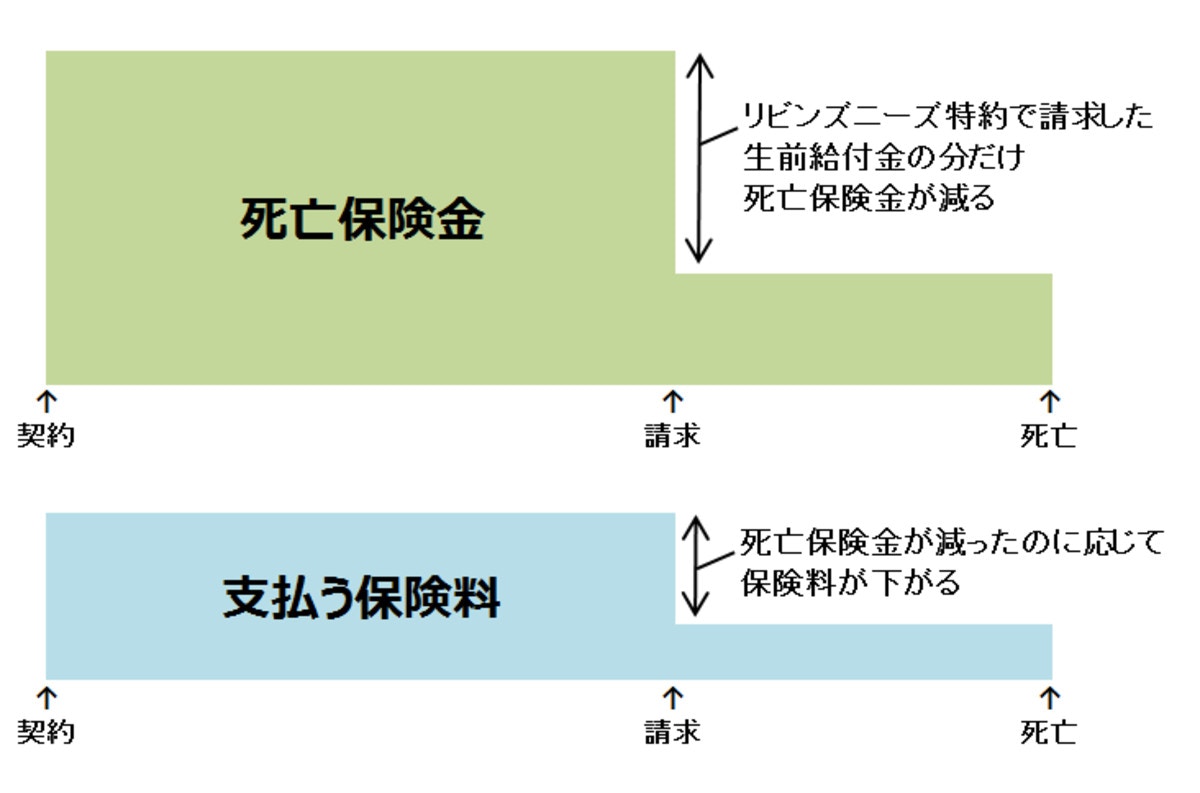

- 保険料が減っていることに本人が気付く

- 直接本人が保険会社に問い合わせる

生前給付金を受け取ると支払う保険料が減るため、通帳の残高などを本人が確認したとき保険料が減っていることに気付く可能性があります。

また家族が伝えていなくても、例えばがん保険などを契約している場合に、本人が直接保険会社に自分の保険金が払われているかどうか問い合わせることもあり得るでしょう。本人からの問い合わせに対し保険会社としては回答せざるを得ないため、結果として余命や病名を知ってしまうことも考えられます。

医師が治療のために余命や病名を伏せているケースで、それを知ってしまうことで本人の感情面で大きな影響が出る可能性があります。

指定代理請求人が生前給付金を請求する際には、その点について細心の注意を払う必要があります。

リビングニーズ特約のデメリット

リビングニーズ特約を付けることによるデメリットはありませんが、生前給付を申請して受け取る場合にはあるかもしれません。既に紹介したものもありますが、デメリットとして考えられるのは主に次の3つでしょう。

- 将来受け取れる死亡保険金が減る

- 使い切らなかった生前給付金が相続税の対象になる

- 代理人が請求した場合、本人に余命が伝わる可能性がある

死亡保険金が減ることは場合によっては大きなデメリットとなるかもしれません。この特約は生前給付金として死亡保険金の一部または全部を前借りするようなものです。もし全部使ってしまったときには死亡の際に受け取れる保険金がありませんので注意しましょう。

そのほか既に解説したとおり、生前給付金を被保険者が生きているうちに使い切れなかったときは相続税の課税対象となります。

また指定代理請求制度を使うことができますが、それによって本人に病名や余命が伝わってしまう可能性があります。生前給付金の請求を検討するときは、受け取ることによるメリットとデメリットを良く比較して考えましょう。

リビングニーズ特約を付けていない場合は、保険会社に確認を

リビングニーズ特約について解説しました。特約を付けるのは何のデメリットもありませんので、現在加入している生命保険の保険証券などを確認し、付いていないときは付帯できるか保険会社に問い合わせてみてください。

ただ生前給付金を受け取る際にはさまざまなリスクも考えられます。生前給付金の請求をする、しないの判断は慎重に行う必要があります。

いずれにせよ万が一のときに役立つのがリビングニーズ特約です。こちらで紹介したことを参考に、付帯を検討するときは保険会社に相談してみましょう。