住宅ローン控除とは

住宅ローン控除とは、住宅ローンを組んでマイホームを買ったり、省エネやバリアフリーなどの改修工事をしたりすると、税金面で優遇が受けられる制度のこと。住宅ローンを返済し始めてから最長10年間、所得税や住民税が安くなります。正式名称は「住宅借入金等特別控除」です。

おおまかにいうと、自分がその年に納めた所得税額を上限として、12月末時点の住宅ローン残高の1%分(平成26年4月1日以降に入居した場合)が還付されます。たとえば年末の住宅ローン残高が3000万円なら、その1%である30万円をそのまま所得税額から差し引けます。1年間の納税額が30万円よりも多ければ、この30万円がそのまま還付されるのです。

住宅ローン控除を受けるには、1年目は確定申告が必要です。2年目以降は、会社員など特定の勤務先がある方なら年末調整で手続きをしてもらえます。

住宅ローン控除を受けられる人の条件

住宅ローン控除を適用してもらうには、主に次の条件を満たす必要があります。

- 住宅取得日から6ヶ月以内に入居し、適用を受ける年の12月31日まで住み続けている

- 住宅ローン控除を受ける年の合計所得金額が3,000万円以下

- 住宅ローンの返済期間が10年以上残っている

住宅ローン控除を受ける人自身が対象となる住宅に入居しなければならず、別荘や賃貸物件のために住宅ローンを組んだとしても対象にはなりません。実際に居住しているかどうかは、適用1年目、確定申告をするときに提出する(入居日が平成27年12月31日以前の場合のみ)住民票でチェックされます。

住宅ローン控除の対象となる物件

住宅ローン控除を受けられるか受けられないかは、住宅の特徴によっても決まります。具体的には次の通りです。

- 住宅の(登記簿上の)床面積が50平方メートル以上

- 住宅の床面積の2分の1以上が本人の居住用である

- 築年数や耐震性能などの面で基準を満たしている(中古住宅の場合)

新築の住宅であれば、現在の建築基準法にのっとった建築確認をしているので安心でしょう。ただ中古住宅は、建築された時期によっては現在の建築基準に達していない可能性もあります。

したがって中古住宅で住宅ローン控除を受けるなら、「木造なら20年以内」「耐火構造なら25年以内」といった築年数のほか、耐震基準適合証明書などの証明書が必要となります。

住宅ローン控除額の計算方法

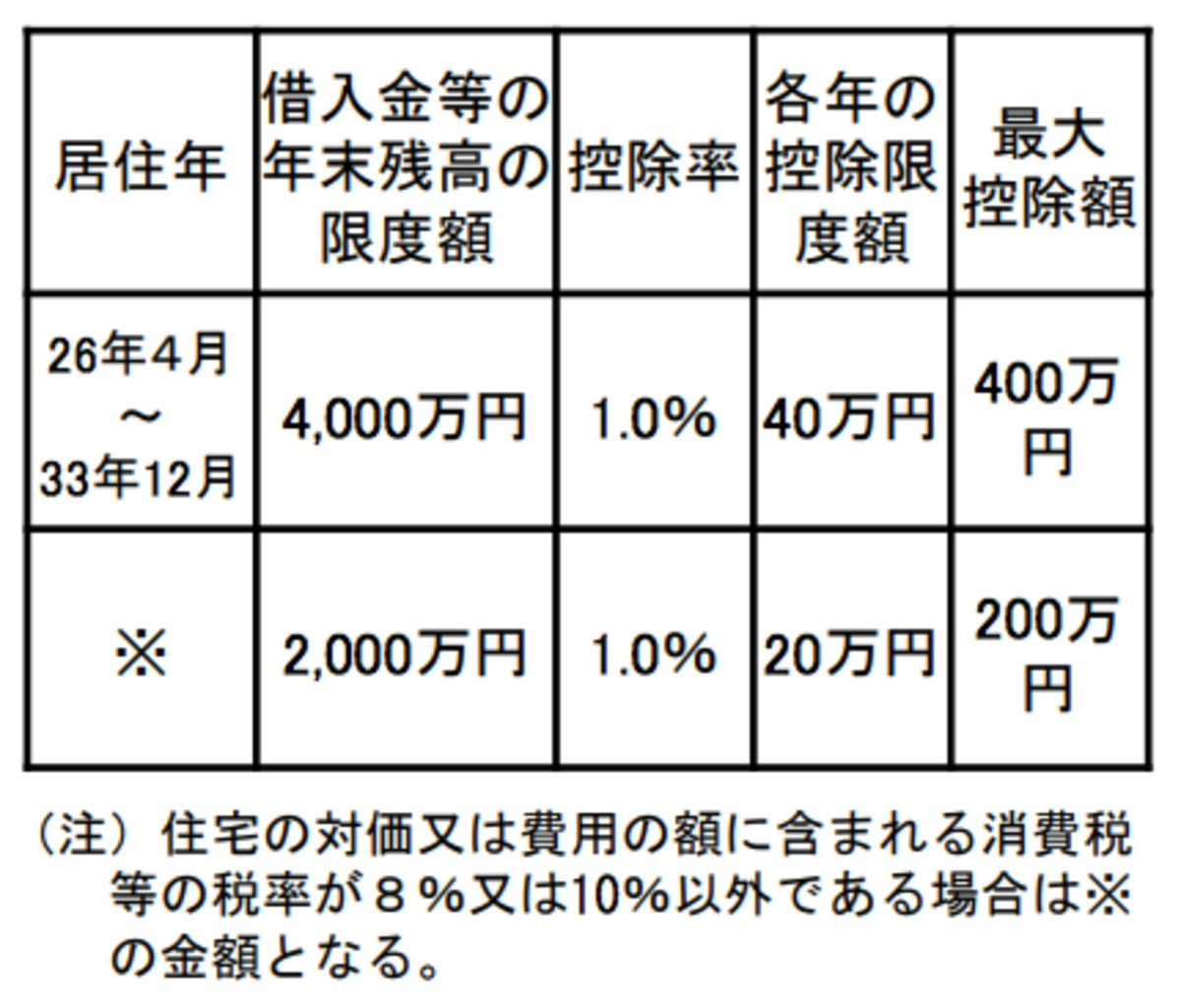

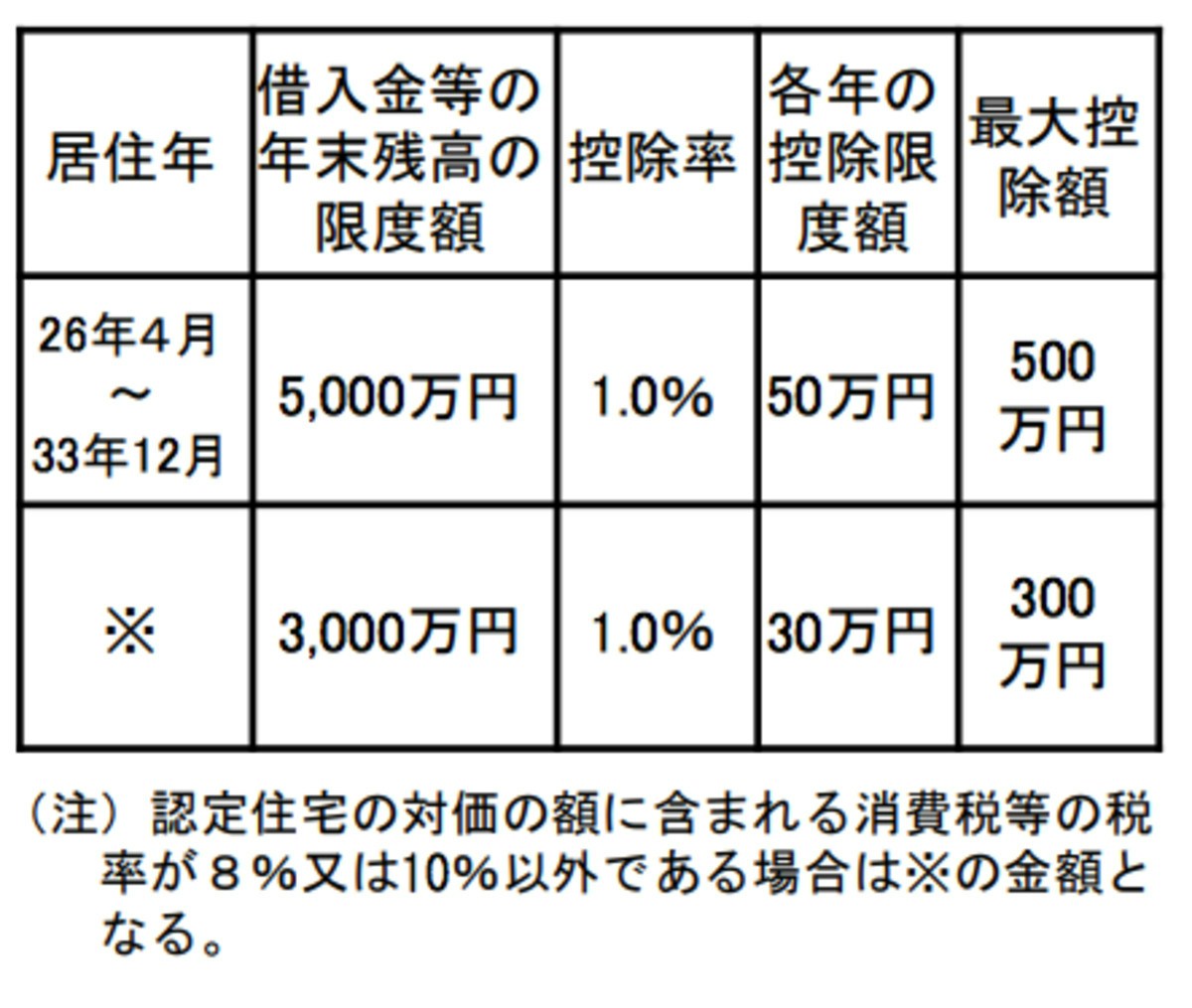

住宅ローン控除で差し引かれる金額は、基本的に「年末時点の住宅ローン残高×1%」で計算します。表にあるように、一般の住宅なら1年あたり最大40万円、省エネ基準などを満たした認定長期優良住宅なら1年あたり最大50万円を控除することができます(居住年が平成26年4月から平成33年12月の場合)。

一般の住宅

認定長期優良住宅・認定低炭素住宅

なお、所得税から控除し切れない分は翌年度の住民税から差し引くことができます。住民税から控除されるのは13万6,500円が上限です。

- 国税庁「No.1213 住宅を新築又は新築住宅を取得した場合(住宅借入金等特別控除)」(https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1213.htm,2018年10月22日最終閲覧)

- 財務省「住宅ローン減税制度の概要」(https://www.mof.go.jp/tax_policy/summary/income/b05.htm,2018年10月22日最終閲覧)

- 国土交通省「住宅ローン減税制度の概要|すまい給付金」(http://sumai-kyufu.jp/outline/ju_loan/,2018年10月22日最終閲覧)

- 国税庁「No.1214 中古住宅を取得した場合(住宅借入金等特別控除)」(https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1214.htm,2018年10月22日最終閲覧)

住宅ローン控除の適用1年目は確定申告が必要

すでにご説明したように、住宅ローン控除の適用1年目には確定申告が必須です。

住宅ローンを借り入れている銀行などから送られてくる残高証明書や住民票、登記簿謄本、売買契約書などをもとに確定申告書類を作成し、管轄の税務署へ提出します。確定申告書類が無事受理されると、約1~2ヶ月後、指定した口座へ還付金が振り込まれます。

適用2年目以降は年末調整で。必要書類は?

住宅ローン控除の適用1年目に確定申告をしていれば、2年目以降は勤務先の年末調整で手続きをしてもらえます。勤務先で配布される「扶養控除申告書」「保険料控除申告書」のほか、次の書類2つを提出すればOKです。

- 住宅借入金等特別控除申告書

- 住宅ローンの残高証明書

1. 住宅借入金等特別控除申告書

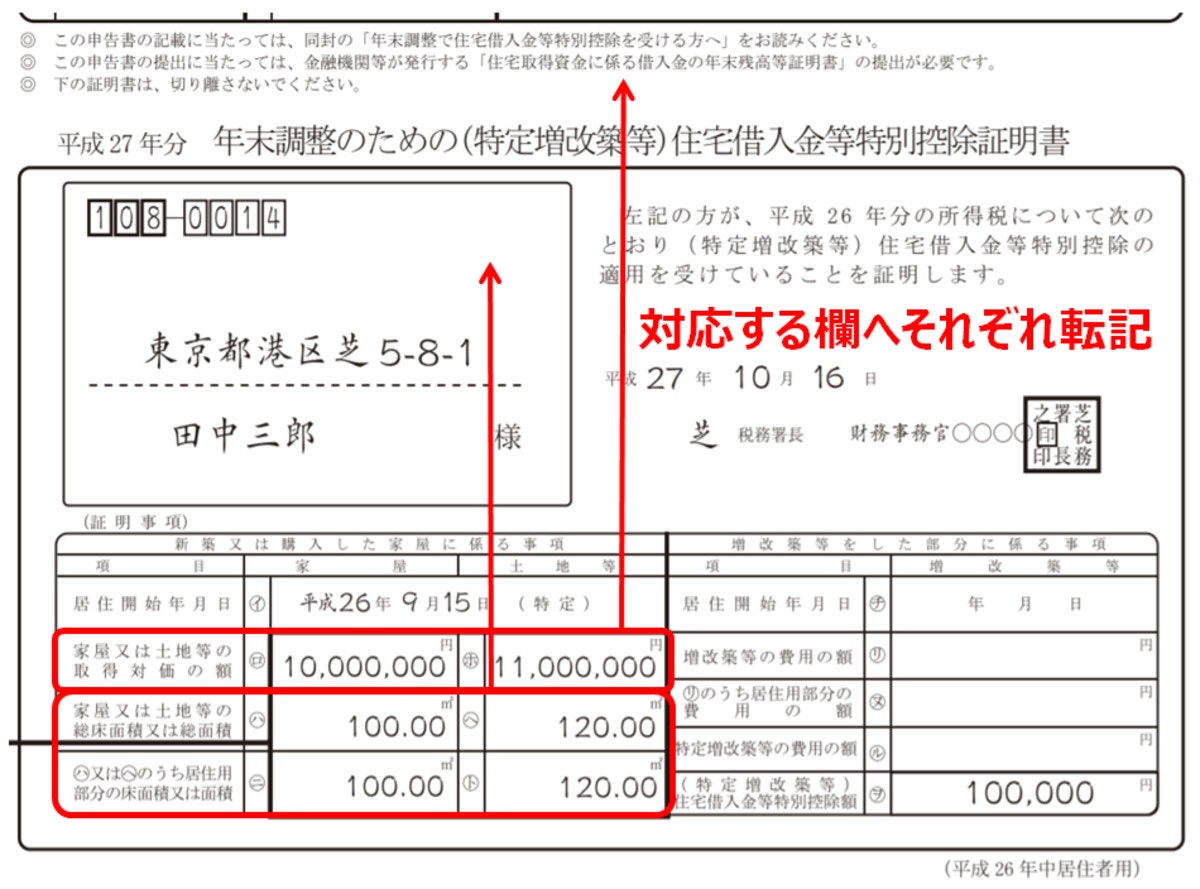

正式名称は「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」。確定申告をした年の10月頃に、管轄の税務署から送られてくる書類です。

下半分は「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」という書類で、1年目に確定申告をしたときの情報が記載されています。

この住宅借入金等特別控除申告書、毎年1枚ずつ送られてくるわけではありません。住宅ローン控除を受けられる残り9年分が一度に送られてきます。それぞれ「平成29年分」「平成30年分」……と印字されており、該当する年分の書類を使います。間違いやすいので注意してください。

残りの書類は来年以降の年末調整でも使うものなので大事に保管しておきましょう。万が一なくしてしまったら、税務署に再発行を依頼することになります。

2. 住宅ローンの残高証明書

住宅ローンを借り始めた1年目は翌年1月末、2年目以降は毎年10月下旬に、金融機関からその年末時点の残高証明書が送られてきます。この残高証明書から、住宅借入金等特別控除申告書へ必要事項を転記して、勤務先へ提出します。

12月に繰り上げ返済をしたなど、残高証明書が発行された後に住宅ローン残高に変更があれば、最新の情報の残高証明書を提出しなければいけません。金融機関に再発行の依頼をしてください。紛失してしまった場合も同様です。

- 国土交通省「住宅ローン減税の申請方法|すまい給付金」(http://sumai-kyufu.jp/outline/ju_loan/flow.html,2017年10月17日最終閲覧)

- 住宅金融支援機構「会社員が住宅ローン控除を受けるための「はじめての確定申告」:長期固定金利住宅ローン 【フラット35】」(http://www.flat35.com/user/helpful/kakutei3.html,2017年10月17日最終閲覧)

- 住宅金融支援機構「住宅ローン減税を受けるための「融資額残高証明書」の発行」(http://www.jhf.go.jp/loan/hensai/syokai_syomeisyo.html,2017年10月17日最終閲覧)

- 三井住友銀行「住宅ローン残高証明書」(http://www.smbc.co.jp/kojin/otetsuduki/sonota/zandaka/shomei.html,2017年10月17日最終閲覧)

住宅借入金等特別控除申告書の書き方

年末調整で住宅ローン控除を申請するのは、確定申告に比べたらはるかにラク。ここでは国税庁のウェブサイトにある記入例に沿って、住宅借入金等特別控除申告書の書き方をご説明します。

※平成26年9月に居住開始し、平成27年に確定申告・年末調整をした場合の記入例ですが、基本的な書き方は変わりません。

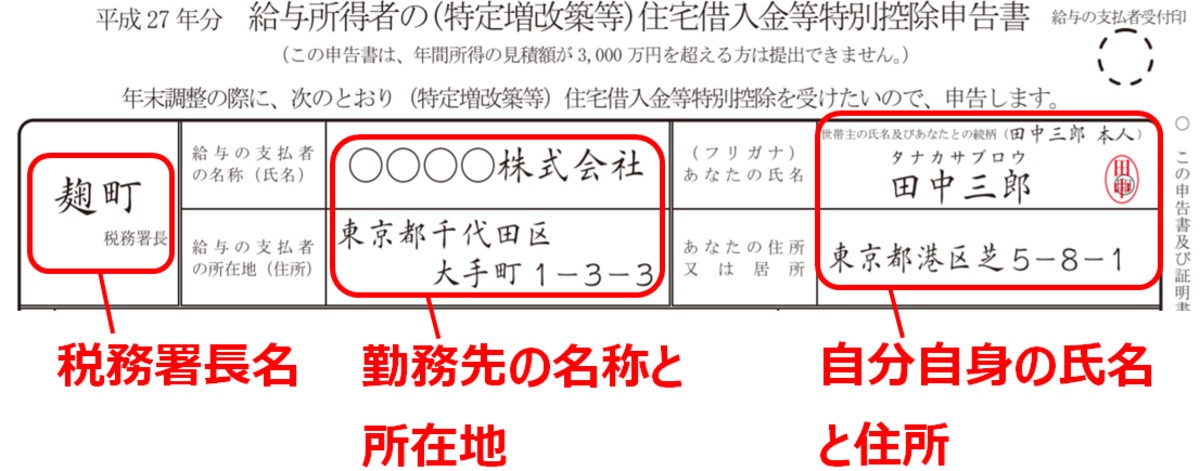

1. 勤務先および自分の名前と住所を記入

書類の一番上には、お住まいの地域を管轄する税務署名、給与の支払い者つまり勤務先の名称と所在地、自分自身の氏名と住所を記入します。氏名の横に押印するのも忘れないようにしましょう。

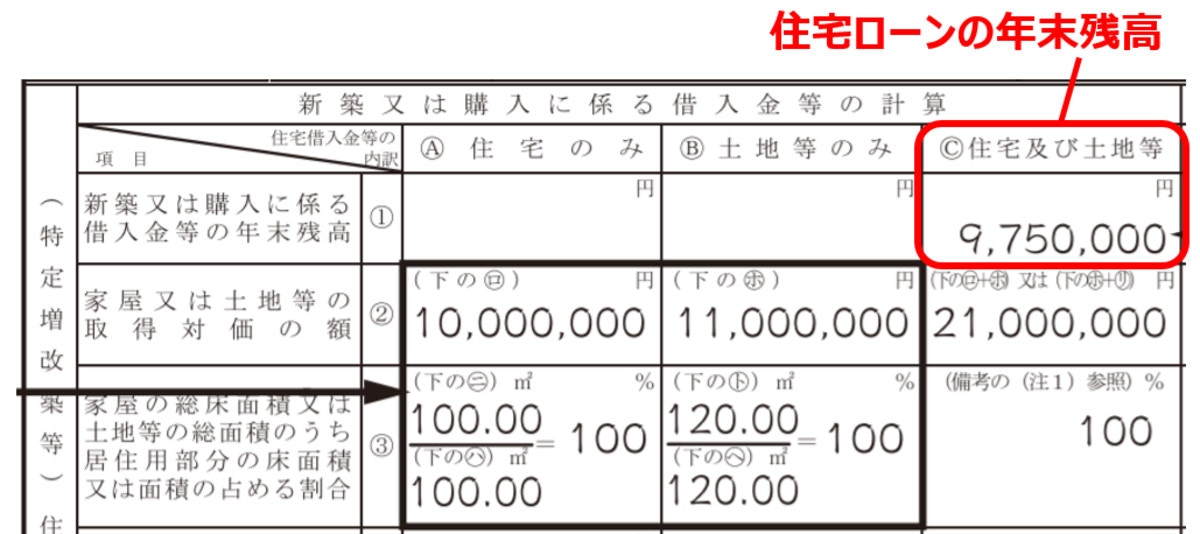

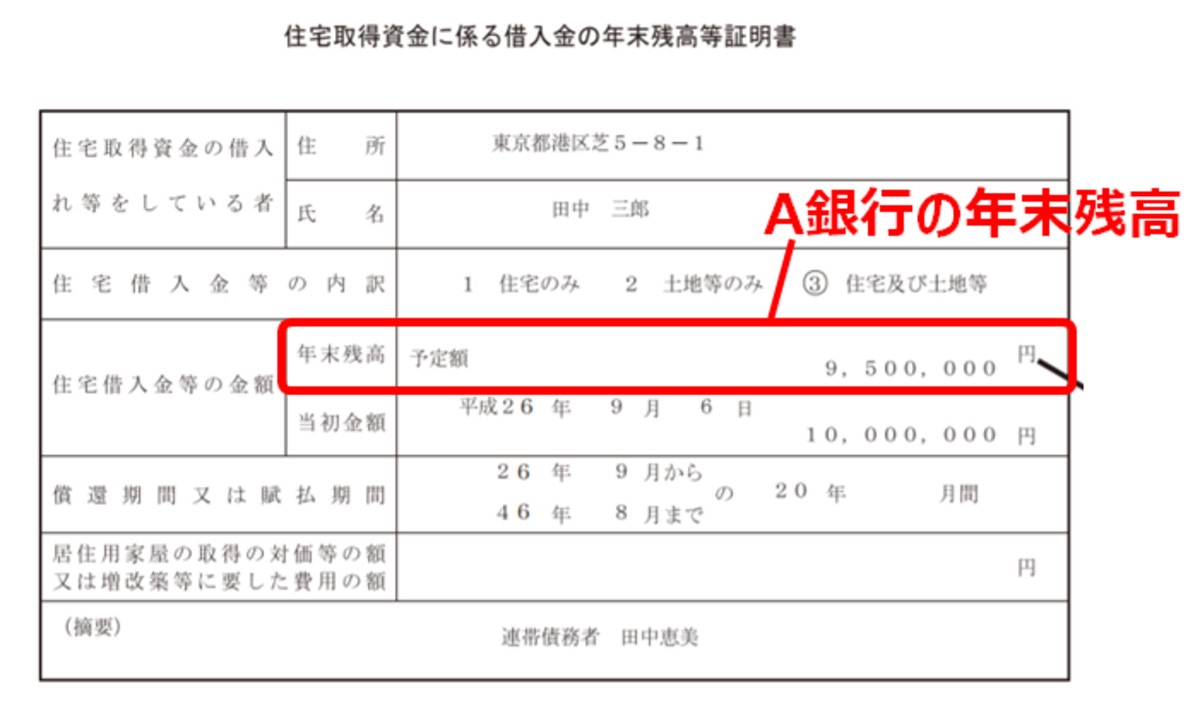

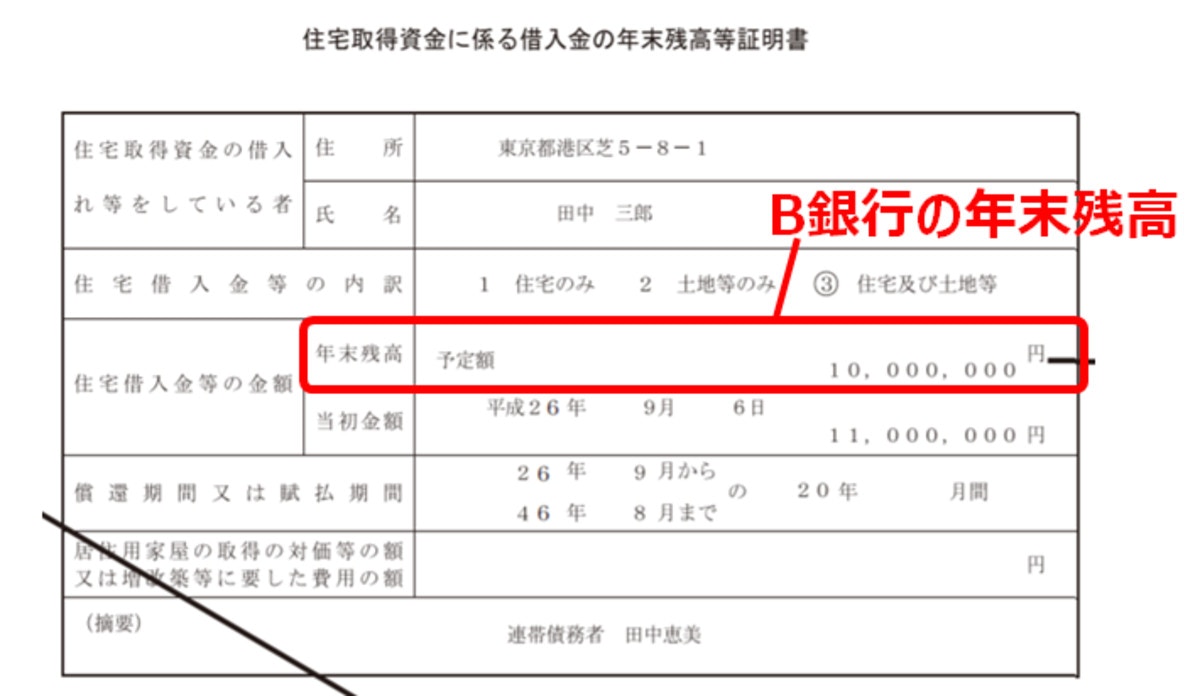

2. 住宅ローン年末残高を記入

「(1)新築又は購入に係る借入金等の年末残高」の「(C)住宅及び土地等」に、年末時点の住宅ローン残高を記入します。金額は、金融機関から送られてきた残高証明書から転記します。住宅のみの場合は(A)、土地等の場合は(B)に記入します。

今回の例はA銀行とB銀行の2ヶ所から借りているので、それぞれの年末残高の合計額を記入します。

さらに連帯債務で本人の負担割合が50%なので、(1)の欄に記入するのは「A銀行:950,000円×50%+B銀行:10,000,000円×50%=9,750,000円」です。

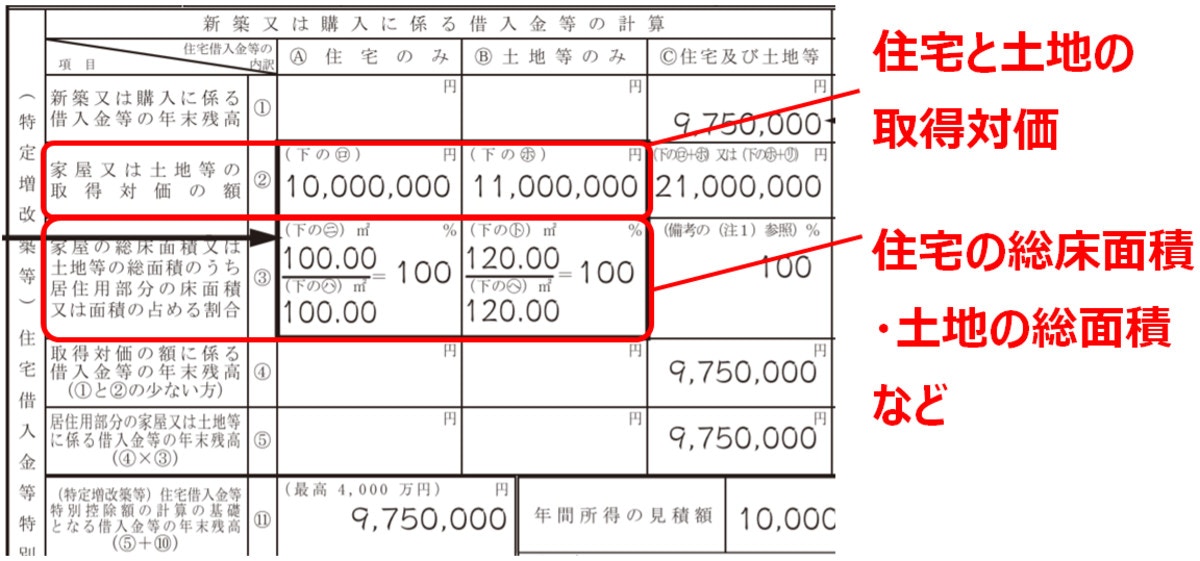

3. 建物・土地の取得対価などを記入

(2)には、住宅と土地それぞれの取得対価を記入します。

(3)には、住宅の総床面積および土地の総面積と、居住用部分の割合を記入します。住宅ローン控除は居住用部分のみ対象となるからです。今回の例は住宅も土地もすべて居住用なので「100」と書かれています。

「下のロ」「下のホ」「下のハ」「下のへ」との記載がありますが、この「下」とは住宅借入金等特別控除申告書の下部、「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」のこと。それぞれ該当する欄があるので、そこから転記すればOKです。

4. 建物・土地の取得対価にかかる住宅ローン年末残高を書く

(4)にはすでに記入した(1)と(2)のうち少ないほうの金額を書きます。今回の例だと「(1)9,750,000円>(2)2,100,000円」なので、「9,750,000円」と記載します。

(5)には(4)の金額に(3)の割合をかけた金額を書きます。今回の例では「(4)9,750,000円×(5)100%」なので、「9,750,000円」となります。

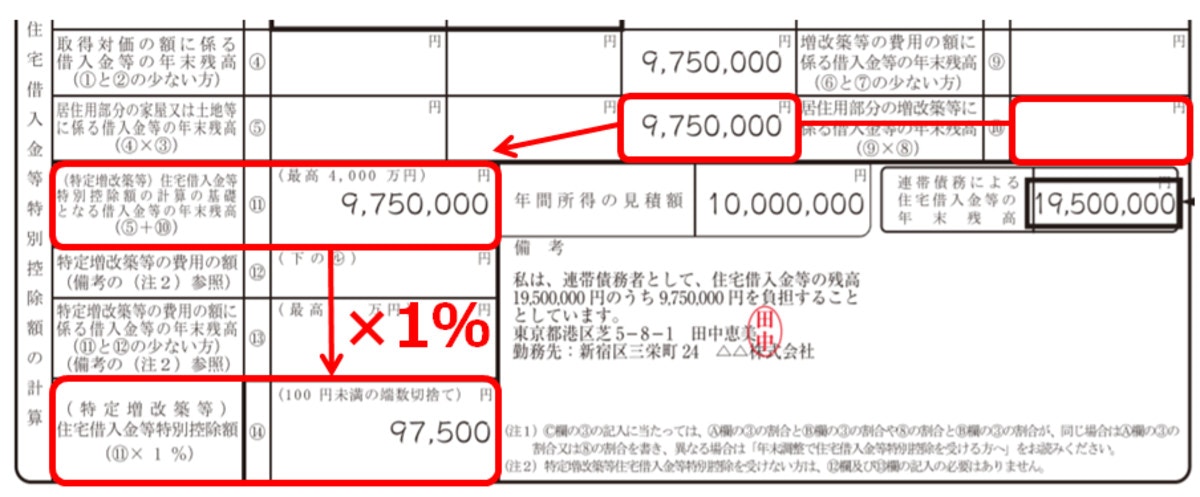

5. 住宅ローン控除額を計算して記入

(11)には、(5)と(10)を合計した金額を記入します。今回は新築の例なので(10)は空欄、したがって(5)と同じ金額である「9,750,000円」が書かれています。

(14)には、(5)に住宅ローン控除率をかけた金額を記入します。住宅ローン控除率は居住開始日によって異なるのですが、今回の例では1%です。したがって「(5)9,750,000円×1%=97,500円」となり、この金額が年末調整後に戻ってくることになります。

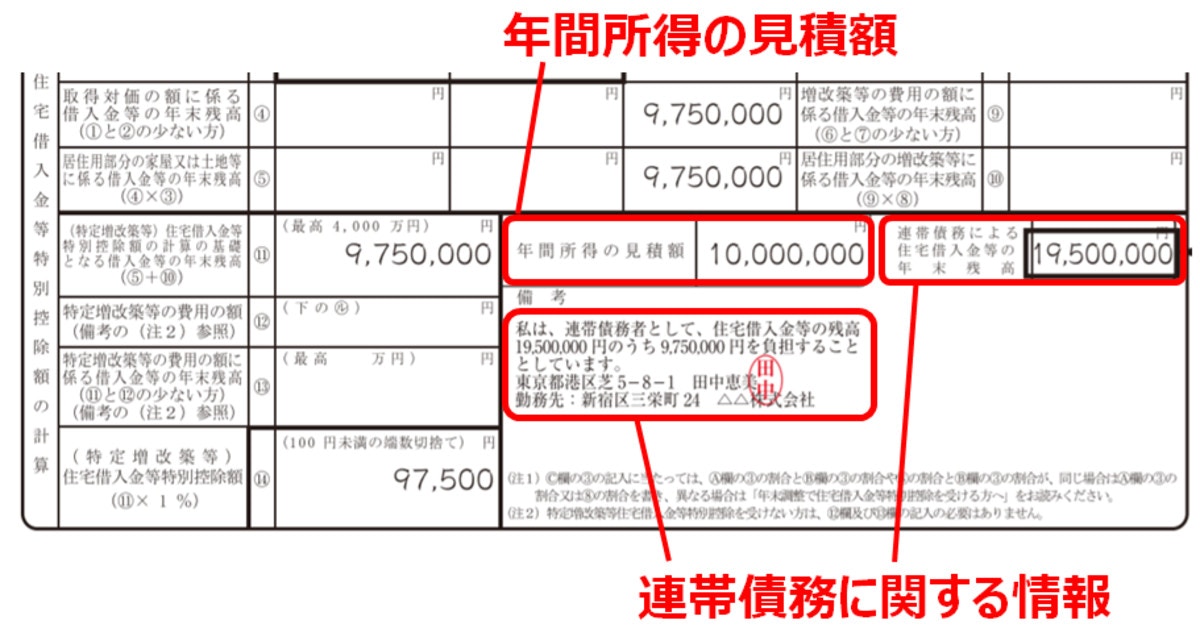

6. 年間所得の見積額などを記入

右下の「年間所得の見積額」欄には、年収ではなく年間の所得を記入します。住宅ローン控除は年間の所得が3000万円以下でないと受けられないからですが、「見積額」なので正確な金額でなくても構いません。前回の源泉徴収票があれば、「給与所得控除後の金額」という欄に書いてある金額を書くといいでしょう。

また連帯債務の場合のみ、「連帯債務による住宅借入金等の年末残高」および「備考」に記入します。A銀行とB銀行の年末残高を合計した金額を書き、備考には住宅ローン残高のうちいくらを自分が負担しているかと、他の連帯債務者の名前、住所、勤務先を記入します。

ここまで書けば書類の完成です。もう一度チェックして、期限までに勤務先へ提出しましょう。

※(6)~(10)および(12)(13)の記入欄は増改築で住宅ローン控除を受ける場合に使うもので、今回は説明を省略します。

- 国税庁「平成27年分 年末調整のしかた 2-4(特定増改築等)住宅借入金等特別控除申告書の受理と内容の確認」(https://www.nta.go.jp/publication/pamph/gensen/nencho2015/pdf/34-48.pdf,2018年10月22日最終閲覧)

- 国税庁「平成30年分 年末調整のしかた 2-4(特定増改築等)住宅借入金等特別控除申告書の受理と内容の確認」(https://www.nta.go.jp/publication/pamph/gensen/nencho2018/pdf/37-53.pdf,2018年10月22日最終閲覧)

住宅ローン控除の還付金がもらえる時期

年末調整で住宅ローン控除を申請した場合の還付金は、通常の年末調整と同様、12月の給料日に上乗せして振り込まれるのが一般的です。

ただし、会社によっては12月のボーナス支給日や、1月や2月の給料日に支払われるところもあるようです。また、口座振り込みではなく、現金で直接手渡されるケースもあります。

遅くとも2月の給料日までには年末調整の還付金を受け取れると考えておいていいでしょう。

2年目以降の住宅ローン控除は忘れずに年末調整しましょう

住宅ローン控除をはじめて受けるには確定申告が必要ですが、2年目以降は勤務先の年末調整で手続きが済みます。住宅ローン控除は節税効果が大きいので、忘れずに申請するようにしましょう。

なお、年末調整で住宅ローン控除の申請をし忘れてしまっても、自分で確定申告をすれば大丈夫です。