1分でわかるダイジェストはこちら

横にスクロールしてご覧ください。さらに知りたい方は、縦にスクロールすると、詳しい解説を読むことができます。

年末調整で還付金がもらえる理由

年末調整とは、毎月の給与やボーナスから天引きされた所得税(源泉所得税)を精算する手続きです。会社員やパートタイマーなどの給与所得者で、なおかつ年末時点で勤務している方が対象になります。

源泉所得税はいわば税金の前払い。仮払いともいえ、多めに支払っていることが多いものです。そのため、1年間(1~12月まで)の給与額が確定した年末に、本来納めるべき所得税の金額を再計算します。そして、源泉所得税よりも本来納めるべき税額が少なければ還付、多ければ追加で納付します。

1年間の給与額が確定し、所得税額を再計算するときには「所得控除」というものを考慮します。

所得控除とは

所得控除とは、

- 面倒を見る家族が多い人

- 病気がちで医療費がかさむ人

- シングルマザーやシングルファザーで家計が苦しい人

- 自分で生命保険などに入って医療費負担に備えている人

など、個々の事情に合わせて税金の負担を軽減する仕組みのことです。仮に同じ収入でも、お金のかかる事情があれば、税金を負担する能力に差が出るのは避けられないでしょう。

所得控除が適用されると所得から一定額を差し引くことができ、所得税額を計算する際に基準となる「課税所得」を減らすことができます。そのため、結果的に税金が安くなるのです。

- 国税庁「No.2662 年末調整のしかた」(https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2662.htm,2019年11月2日最終閲覧)

- 国税庁「No.1100 所得控除のあらまし」(https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1100.htm,2019年11月2日最終閲覧)

年末調整で還付金をもらえる人の条件

「年末調整の結果、還付金をもらった」という経験がある方もいるでしょう。ただし、年末調整の対象者なら必ず還付金を受け取れるとは限りません。

年末調整によって還付金がもらえるのは、たとえば以下のようなケースです。源泉所得税額には考慮されていない所得控除を今回の年末調整で新たに申請することで、多く払い過ぎていた所得税が戻ってくるわけです。

- 生命保険に入って保険料を払っている

- 地震保険に入って保険料を払っている

- 給与天引きでなく自分で払った社会保険料がある

- iDeCo(イデコ=個人型確定拠出年金)や小規模企業共済に入っている

- 1年の途中で扶養する家族が増えた

- シングルマザーまたはシングルファザーになった

- 本人または家族が障害者

1. 生命保険に入って保険料を払っている

生命保険や医療保険などの保険料を払っている人は、生命保険料控除を受けることができます。「社会保障だけでなく自分でも医療費負担に備えている」という理由で、税金の負担を軽くしてもらえるのです。

生命保険料控除は、対象となる保険を契約した時期によって以下2パターンに分かれ、それぞれ控除される額や合計の上限額などが変わります。

- 新制度(新契約):平成23年12月31日以前に結んだ保険契約

- 旧制度(旧契約):平成24年1月1日以前に結んだ保険契約

毎年10月頃になると保険会社から届く控除証明書のハガキに、契約中の保険が新制度と旧制度どちらに当てはまるか記載されているはずです。実際には判断に迷うことはないでしょう。

- 国税庁「No.1140 生命保険料控除」(https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1140.htm,2019年11月2日最終閲覧)

- 生命保険文化センター「税金の負担が軽くなる「生命保険料控除」」(http://www.jili.or.jp/knows_learns/basic/tax/premium.html,2019年11月2日最終閲覧)

2. 地震保険に入って保険料を払っている

住宅を買ったときに地震保険に入った方は、地震保険料控除の対象になります。1月から12月までに支払った地震保険料に応じて、一定額を所得から差し引くことができます。

火災保険には入っても地震保険は付けないという方は多く、火災保険契約に対する地震保険の付帯率は全国平均で65.2%(2018年度、日本損害保険協会調べ)に留まります。地震保険料控除は「地震保険料を払って地震災害への備えをしている」ことに対する税金の優遇措置といえます。

- 国税庁「No.1145 地震保険料控除」(https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1145.htm,2019年11月2日最終閲覧)

- 三井住友海上「地震保険料控除制度」(http://www.ms-ins.com/contractor/procedure/deduction/jishin.html,2019年11月2日最終閲覧)

- 日本損害保険協会「地震保険 都道府県別付帯率の推移」(http://www.sonpo.or.jp/news/statistics/syumoku/pdf/futai_jishin.pdf,2019年11月2日最終閲覧)

3. 給与天引きでなく自分で払った社会保険料がある

会社員やパートタイマーなどの給与所得者で、勤務先で社会保険に加入していれば、基本的には給与天引きで社会保険料(健康保険料や年金保険料)を支払っています。

ただ、給与天引き以外に自分で支払った社会保険料については勤務先が把握できないため、年末調整で申し出ることで所得から差し引いてもらえます。これを社会保険料控除といいます。

年末調整で社会保険料控除を申請できるのは、たとえば以下のようなケースです。意外と適用漏れがあるので注意してください。

- 休職中、自分の国民年金保険料や国民健康保険料を払った

- 家族の国民年金保険料や国民健康保険料を代わりに払った

- 国税庁「No.1130 社会保険料控除」(https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1130.htm,2019年11月2日最終閲覧)

- 日本年金機構「社会保険料控除とは何ですか。」(http://www.nenkin.go.jp/faq/kokunen/seido/kojoshomei/20120306-01.html,2019年11月2日最終閲覧)

- 新座市「納めた国民健康保険税は社会保険料控除の対象です」(https://www.city.niiza.lg.jp/site/kokuho-hokenzei/kokuho-koujo.html,2019年11月2日最終閲覧)

4. iDeCoや小規模企業共済に入っている

個人型の確定拠出年金(iDeco)に入っていたり、個人事業主だった時に入っていた小規模企業共済を続けていたりする場合、小規模企業共済等掛金控除を受けることができます。所得から差し引けるのは、支払った掛金の全額です。

ちなみに、勤務先で企業型401kに入っている方は、すでに給与天引きされているので年末調整の必要はありません。

- 国税庁「No.1135 小規模企業共済等掛金控除」(https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1135.htm,2019年11月2日最終閲覧)

- みずほ銀行「かんたん所得控除申請ガイド」(https://www.mizuhobank.co.jp/retail/products/ideco/teikei/ja/merit/guide.html,2019年11月2日最終閲覧)

5. 1年の途中で扶養する家族が増えた

今年1月からの源泉所得税は、昨年提出している扶養控除申告書の情報をもとに計算されています。扶養控除申告書とは、自分が扶養している人数を勤務先に伝えるための書類。扶養している人数によって所得控除額が変わってきます。

1年の途中で扶養する人数が変わったとなると、本来受けられるはずの所得控除が適用されていないため、所得税を払い過ぎていることになります。「結婚や出産などを機に妻が退職し、夫の扶養に入った」「親に仕送りを始めた」といったケースはその典型例。年末調整で忘れずに申告しましょう。

なお、扶養している配偶者や親族がいることで受けられる所得控除と控除額は次のとおりです。

配偶者控除の控除額

平成30年分から配偶者控除の仕組みが変わり、控除を受ける本人(ここでは便宜上「夫」とします)の年間所得によって、控除額が3種類に分かれました。また、夫の年間所得が1,000万円を超える場合は、配偶者控除を受けられません。

- 夫の年間所得が900万円以下:38万円

- 夫の年間所得が900万円超950万円以下:26万円

- 夫の年間所得が950万円超1,000万円以下:13万円

※上記の控除額は「一般の控除対象配偶者」の場合です。控除対象配偶者(ここでは便宜上「妻」とします)がその年の12月末時点で70歳以上の場合は、控除額が異なります。

- 国税庁「No.1191 配偶者控除」(https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1191.htm,2019年11月2日最終閲覧)

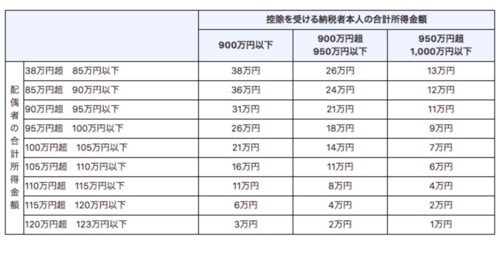

配偶者特別控除の控除額

配偶者の年間所得と、控除を受ける本人(ここでは便宜上「夫」とします)の年間所得の組み合わせによって、下記のように控除額が変わります。

なお、配偶者の年間所得が123万円超、あるいは夫の年間所得が1000万円超だと控除が適用されません。

- 国税庁「No.1195 配偶者特別控除」(https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1195.htm,2019年11月2日最終閲覧)

扶養控除の控除額

扶養控除の控除額は、扶養する相手の年齢や同居しているか否かで変わります。

- 一般の控除対象扶養親族(12月末時点で16歳以上)がいる:38万円

- 特定扶養親族(12月末時点で19歳以上23歳未満)がいる:63万円

- 老人扶養親族(12月末時点で70歳以上)がいる:別居なら48万円、同居58万円

- 国税庁「No.1180 扶養控除」(https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1180.htm,2019年11月2日最終閲覧)

6. シングルマザーまたはシングルファザーになった

1年の途中で夫や妻と離婚または死別した方もいるかもしれません。扶養している親族や子供がいる場合、本人が女性なら寡婦控除、本人が男性なら寡夫控除を受けることができます。

所得から差し引かれる金額は下記のとおり。本人の状況によって控除額が異なります。なお、「子」とは年間所得が計38万円以下で、他の人に扶養されていないことが要件です。

- 寡婦控除(扶養親族もしくは同一生計の子がいる女性):27万円

- 寡婦控除(年間所得500万円以下の女性):27万円

- 寡婦控除(特別の寡婦=年間所得500万円以下かつ同一生計の子がいる女性):35万円

- 寡夫控除(年間所得500万円以下かつ同一生計の子がいる男性):27万円

- 国税庁「No.1170 寡婦控除」(https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1170.htm,2019年11月2日最終閲覧)

- 国税庁「No.1172 寡夫控除」(https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1172.htm,2019年11月2日最終閲覧)

7. 本人または家族が障害者

障害をもつ本人はもちろん、障害をもつ配偶者や家族を扶養する方に対しても、税金の負担が軽くなる措置があります。障害者控除という名称で、障害の重さや生活状況によって以下の控除額が適用されます。

- 障害者:27万円

- 特別障害者:40万円

- 特別障害者と同一生計かつ同居:75万円

- 国税庁「No.1160 障害者控除」(https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1160.htm,2019年11月2日最終閲覧)

医療費控除は年末調整では申請できない

「妊娠・出産などで医療費がたくさんかかると税金が戻る」という話をご存知の方も多いでしょう。1月から12月までの1年間に支払った医療費が計10万円(所得200万円以下なら所得の5%)を超えると、医療費控除の適用対象となります。

ただし、医療費控除は勤務先の年末調整では手続きができず、自分で確定申告をしなければいけません。ただ、払い過ぎた税金を取り戻す還付申告という手続きなので、医療費がかかった翌年1月から5年間は申告が可能です。書類の作成が面倒かもしれませんが、ぜひチャレンジしてみましょう。

- 国税庁「No.1120 医療費を支払ったとき(医療費控除)」(https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1120.htm,2019年11月2日最終閲覧)

※それぞれの控除を受けるには他にも要件があります。上記はいずれも概要の説明です。

還付金がいくらもらえるかを計算する方法

年末調整の結果いくら還付金がもらえるかは、個々の年収だけでなく、どんな所得控除が適用されるかによっても変わります。そのため、単純に「こういうケースなら金額はいくら」と言うことはできないのですが、かわりに便利な計算ツールをご紹介します。

Rescue Rangers「年末調整&源泉徴収票Excel用シート」

いずれも必要事項を入力していくだけで、年末調整の還付金額を試算することができます。給与明細、保険会社から送られてきた控除証明書(生命保険に入っている場合)、国民健康保険料や国民年金保険料(手取りから支払った場合)の領収書を手元に用意するといいでしょう。

還付金をもらうために必要な手続き

年末調整で所得控除を適用してもらい、源泉所得税の精算を受けるには、次の書類に必要事項を記入して勤務先に提出します。

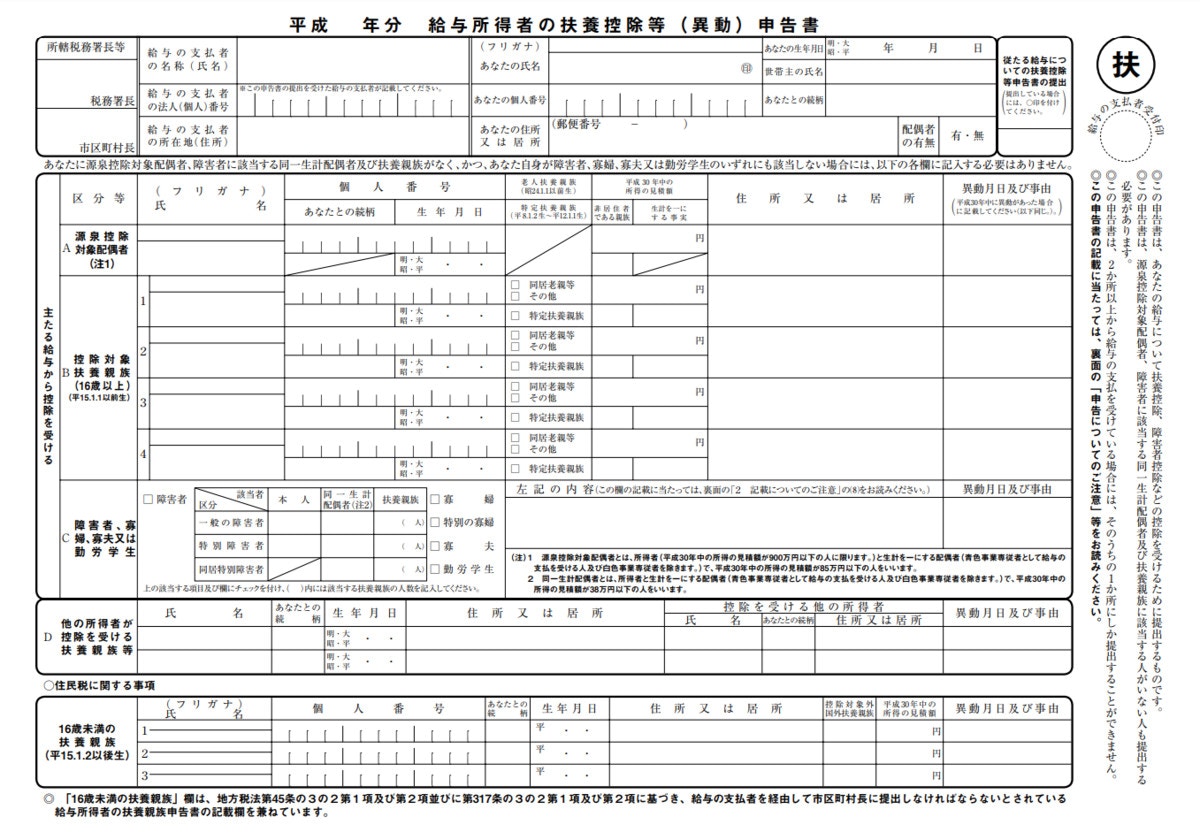

給与所得者の扶養控除等(異動)申告書

給与所得者の扶養控除等(異動)申告書(以下、扶養控除申告書)は、扶養控除、寡婦控除(寡夫控除)、障害者控除を受けたい人が使うものです。

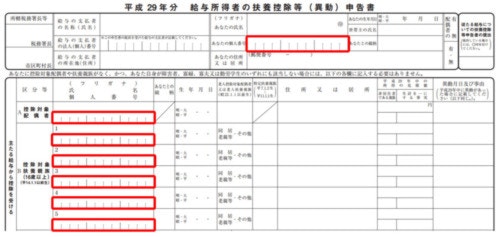

マイナンバーを書く欄(画像の赤い枠の部分)がありますが、マイナンバーの管理方法は勤務先によって異なるため、必ずしも扶養控除申告書に書く必要はありません。

- 国税庁「[手続名]給与所得者の扶養控除等の(異動)申告」(https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/annai/1648_01.htm,2019年11月2日最終閲覧)

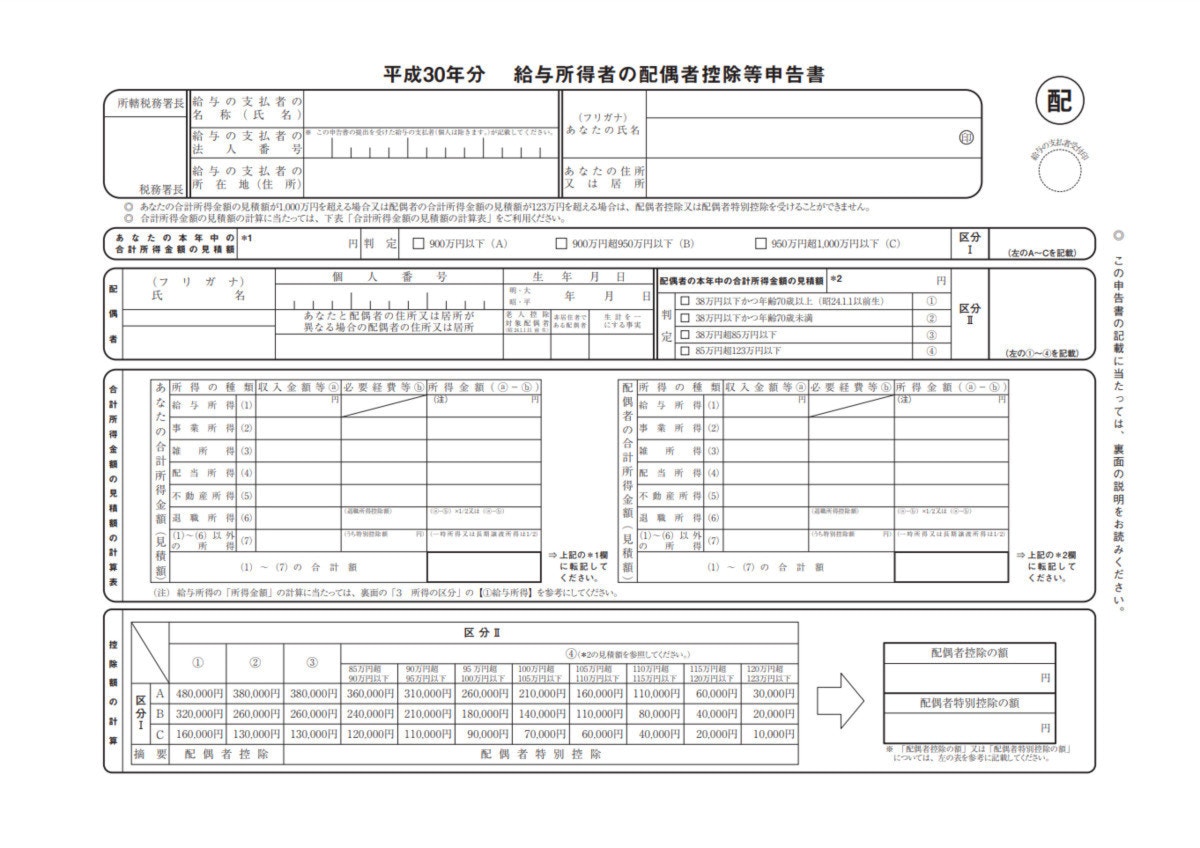

給与所得者の配偶者控除等申告書

給与所得者の配偶者控除等申告書は、平成30年分の年末調整から新たに使う書類です。配偶者控除や配偶者特別控除を受けたい人が記入します。

- 国税庁「No.2672 年末調整で配偶者控除又は配偶者特別控除の適用を受けるとき」(https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2672.htm,2019年11月2日最終閲覧)

- 国税庁「配偶者控除及び配偶者特別控除の見直しに関するFAQ 16 配偶者控除の適用を受けるための申告書」(https://www.nta.go.jp/users/gensen/haigusya/pdf/koujo_faq.pdf,2019年11月2日最終閲覧)

- 国税庁「[手続名]給与所得者の配偶者控除等の申告」(https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/annai/1648_71.htm,2019年11月2日最終閲覧)

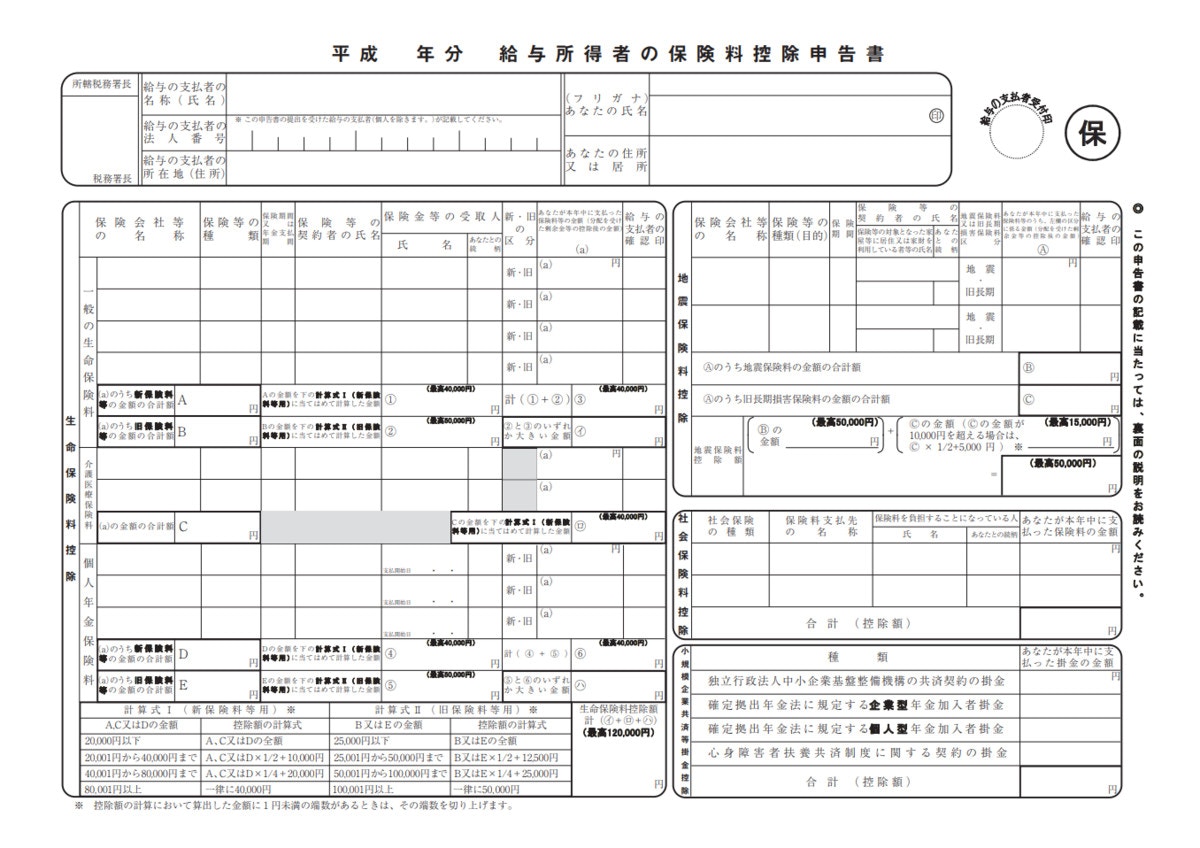

給与所得者の保険料控除申告書

給与所得者の保険料控除等申告書は、生命保険料控除や地震保険料控除、社会保険料控除、小規模企業共済等掛金控除を受けたい人が使います。

- 国税庁「[手続名]給与所得者の保険料控除の申告」(https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/annai/1648_05.htm,2019年11月2日最終閲覧)

この他、2年目以降の住宅ローン控除を年末調整で処理したい場合は、「住宅借入金等特別控除申告書」などを提出します。

還付金がもらえる時期はいつ?

従業員が年末調整書類を提出した後、経理担当者は正しい所得税額を計算します。還付金額を算出できるのは12月までの給与が確定した後。したがって、従業員つまり私たちが還付金を受け取れるのは早くて12月の給料日でしょう。会社によっては年をまたいで1月になることもあります。

一般的には、給与に還付金が上乗せされて振り込まれるようですが、まれに現金で手渡しという会社もあります。給与明細に「年末調整」という欄があり、還付金額が記載されているはずです。

なお、そもそも源泉所得税額と正しい所得税額に差がなければ、還付金はもらえません。

- 国税庁「No.2675 年末調整の過不足額の精算」(https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2675.htm,2019年11月2日最終閲覧)

- 国税庁「給与所得者と税」(https://www.nta.go.jp/publication/pamph/koho/kurashi/html/02_1.htm,2019年11月2日最終閲覧)

年末調整の還付金をもらえる方は確実に手続きを

年末調整の還付金は必ずしももらえるわけではありません。しかし、生命保険や医療保険の保険料を払ったり、休職中に自分で社会保険料を払ったりした方は払い過ぎた税金を取り戻せる可能性が大きいでしょう。

勤務先で10~11月頃に年末調整書類が2つ配布されるかと思います。自分が受けられる所得控除をチェックして、年末調整書類を通してしっかりと申請しましょう。書類を書くのはなかなか手間がかかりますが、還付金をもらえるのを励みに頑張ってくださいね。