保険料控除とは

保険料控除とは、生命保険料や地震保険料、社会保険料などを払った人が受けられる所得控除です。払った保険料が所得から差し引かれる(控除される)ことで、所得税を算出する元となる課税所得が減り、結果的に所得税や住民税が安くなるという仕組みです。

保険料控除には4つの種類があり、次のような保険料や掛金を払った人が対象になります。

- 生命保険料控除:生命保険料や医療保険料、共済の掛金などを払った人

- 地震保険料控除:地震保険料を払った人

- 社会保険料控除:給与天引きとは別に国民年金保険料や国民健康保険料を払った人

- 小規模企業共済等掛金控除:個人型401k(確定拠出年年金)や小規模企業共済などの掛金を払った人

- 国税庁「No.1100 所得控除のあらまし」(https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1100.htm,2018年10月22日最終閲覧)

- 国税庁「所得金額から差し引かれる金額(所得控除)」(https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/shoto320.htm,2018年10月22日最終閲覧)

保険料控除を受ける方法

会社員やパートタイマーなどの給与所得者が保険料控除を受けるには、勤務先の年末調整で手続きをします。

勤務先側からすれば、従業員が1月から12月までに払ってきた生命保険料や地震保険料などは把握しようがありません。そのため、「私は今年これだけ保険料控除の対象になる保険料を払ってきました。これらの所得控除を考慮して、所得税の再計算をしてください」と依頼する必要があるのです。

なお、フリーランスなどの自営業者なら、確定申告のときに保険料控除もあわせて申請します。

- 国税庁「[手続名]給与所得者の保険料控除の申告」(https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/annai/1648_05.htm,2018年10月22日最終閲覧)

年末調整で使う保険料控除申告書とは

保険料控除申告書は年末調整書類のひとつ。正式名称は「給与所得者の保険料控除申告書」です。

保険料控除申告書はその名の通り、保険料控除を申告したい人が提出します。書類を受け取った会社側は、保険料控除を考慮して所得税を再計算し、1月から給与天引きで支払ってきた所得税との精算が行われます。その結果、過払い部分があれば還付されます。

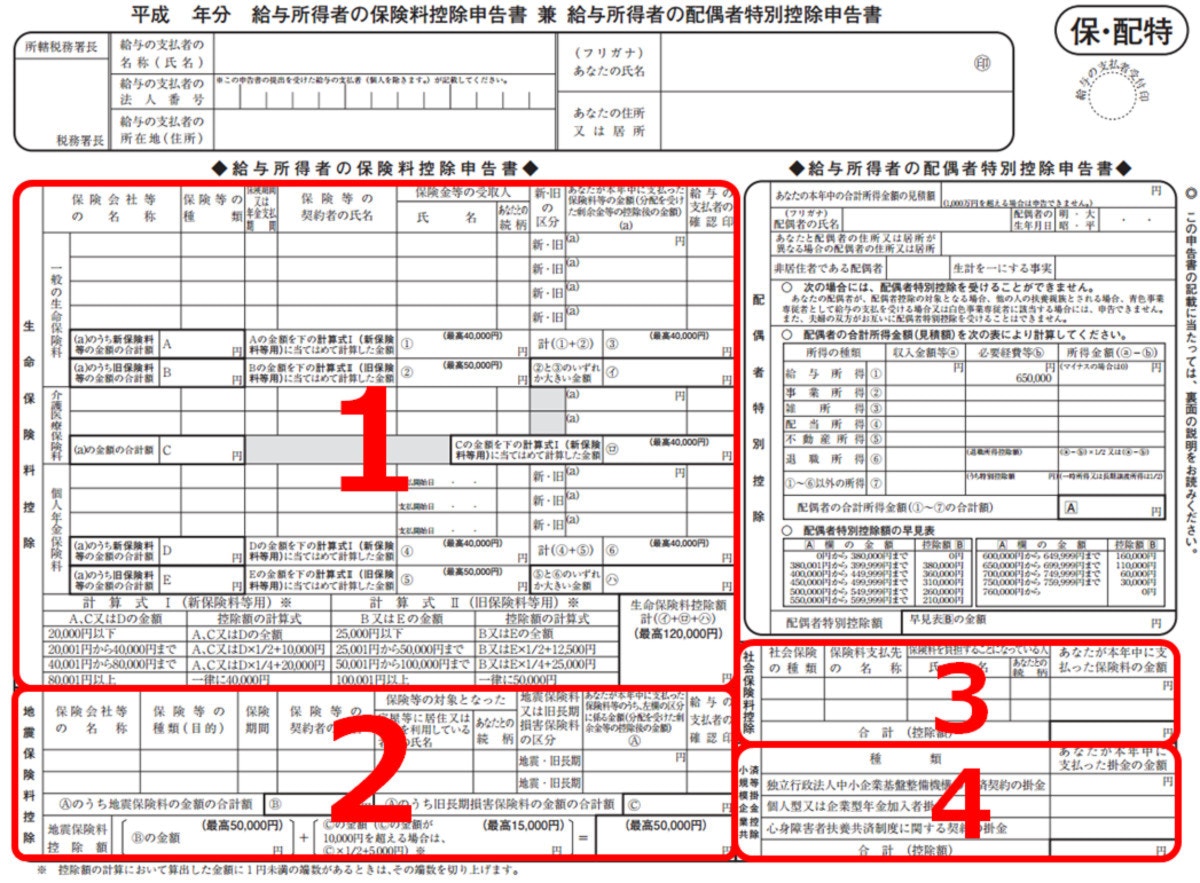

平成29年分までは「保険料控除申告書」と「配偶者特別控除申告書」の2つが合体した書式でした(画像の赤い枠部分)。

平成30年分からは「保険料控除申告書」単体となりました(下の画像)。なお、配偶者特別控除は「配偶者控除等申告書」という新しい書式を使います。

マイナンバーの記入は不要

平成28年1月から運用が始まったマイナンバー制度。勤務先に何らかの形で自分の個人番号を届け出た方も多いでしょう。

年末調整で使う書類のうち、保険料控除申告書にはマイナンバーを書く必要はありません(勤務先の法人番号の記入欄はあります)。平成30年分の書式にも特にマイナンバーを書く欄は設けられていません。

- 国税庁「[手続名]給与所得者の保険料控除の申告」(https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/annai/1648_05.htm,2018年10月22日最終閲覧)

- 国税庁「源泉所得税関係に関するFAQ(1)扶養控除等申告書関係」(https://www.nta.go.jp/taxes/tetsuzuki/mynumberinfo/FAQ/gensen_qa.htm#a11,2018年10月22日最終閲覧)

保険料控除申告書の書き方

ここからは保険料控除申告書の書き方を記入例に沿ってご説明します。

保険料控除申告書の記入欄は4つに分かれており(画像を参照)、それぞれ以下の所得控除を受けたい人が記入します。

- 生命保険料控除

- 地震保険料控除

- 社会保険料控除

- 小規模企業共済等掛金控除

保険会社から送られてきた控除証明書のハガキを手元に置いて書き始めましょう。

※以下、年によって書類の記入欄が一部変更になることがありますが、基本的な書き方は変わりません

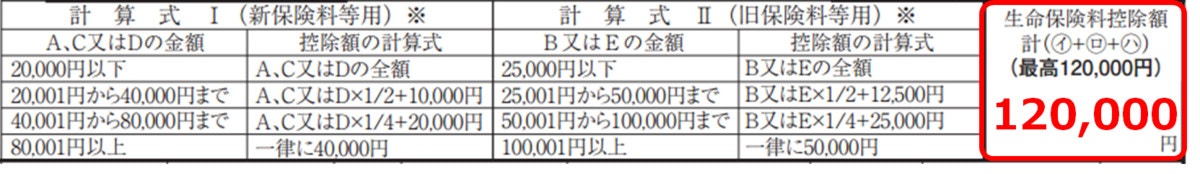

1. 生命保険料控除

生命保険料控除の欄は、加入している保険の種類によって3つに分かれています(画像を参照)。

- 一般の生命保険料:終身保険、定期保険、学資保険などのほか、平成23年12月31日以前に契約した医療保険など

- 介護医療保険料:平成24年1月1日以降に契約した医療保険やがん保険

- 個人年金保険料:「個人年金保険料税制適格特約」付きの個人年金保険

平成23年12月31日以前に契約した旧制度か、平成24年1月1日以降に契約した新制度かによって、保険料の分類や控除額の計算方法が異なります。

一般の生命保険料

以下の項目は控除証明書から転記すればOKです。保険金等の受取人がわからなければ、保険証券で確認しましょう。

- 保険会社等の名称:保険会社や共済組合の名称を記入。長ければ略称でも可

- 保険等の種類:控除証明書の記載内容を転記

- 保険期間又は年金支払期間:控除証明書の記載内容を転記

- 保険等の契約者の氏名:原則、自分自身の氏名を記入

- 保険金等の受取人:契約時に指定した受取人の氏名と続柄を記入

- 新・旧の区分:控除証明書の記載内容を転記

- あなたが本年中に支払った保険料等の金額:控除証明書にある「申告額」のほうを転記

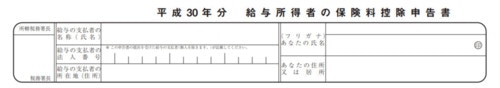

ここまで書き終えたら、次は控除額の計算です。今回の記入例では、

- (A)新:年間の保険料24,000円

- (B)旧:年間の保険料68,000円(48,000円+20,000円)

ですので、控除額は次のように算出されます。

- ①新:24,000円×1/2+10,000=22,000円

- ②旧:68,000円×1/4+25,000=42,000円

右下の③には、①と②を合計した金額を記入します。今回の例では64,000円ですが、最高額が40,000円なのでここでは40,000円と記入します。

その下の(イ)には②と③のうち大きいほうの金額を記入し、「一般の生命保険料」欄は完成です。

介護医療保険料

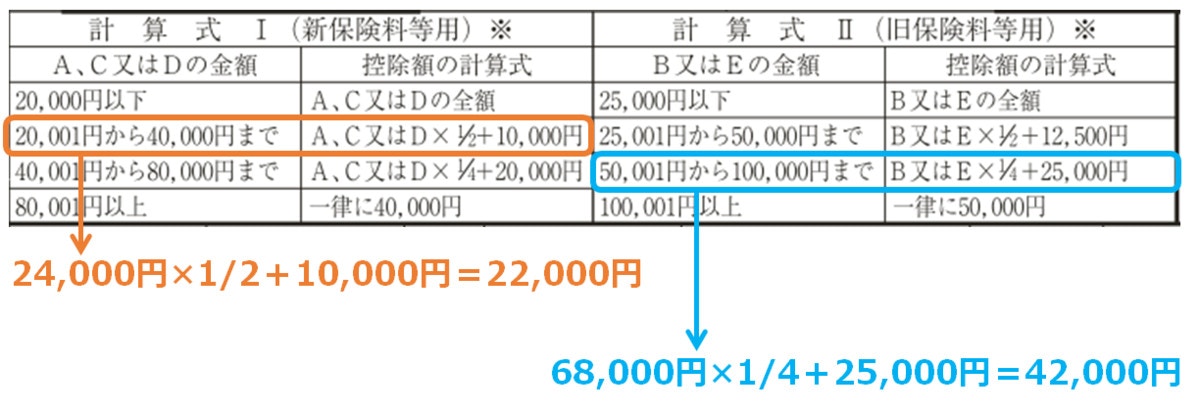

介護医療保険料の欄も、控除証明書から一通り転記した後、控除額の計算をします。

今回の記入例では、終身タイプの医療保険に年間36,000円の保険料を払っています。計算式に沿って算出すると、

- 36,000円×1/2+10,000円=28,000円

となり、この金額を右下の(ロ)に記入して「介護医療保険料」欄は完成です。

個人年金保険料

個人年金保険料の欄も、控除証明書から必要事項を転記した上で、控除額の計算をします。

今回の記入例では、年金受取期間が10年確定の個人年金保険に入っており、年間120,000円を払っています。新・旧の区分は「新」です。

新制度の個人年金保険料控除では、年間の保険料が80,001円以上なら控除額は一律40,000円。したがって、右下の(ハ)には40,000円と記入します。これで「個人年金保険料」欄は完成です。

生命保険料控除の合計額

最後に、3つの生命保険料控除額を合計した金額を書けば、生命保険料控除の記入は終わりです。

今回の例では(イ)42,000円+(ロ)68,000円+(ハ)40,000円=合計150,000円ですが、書式にもあるように生命保険料控除額の上限は120,000円です。そのため、120,000円と記入します。

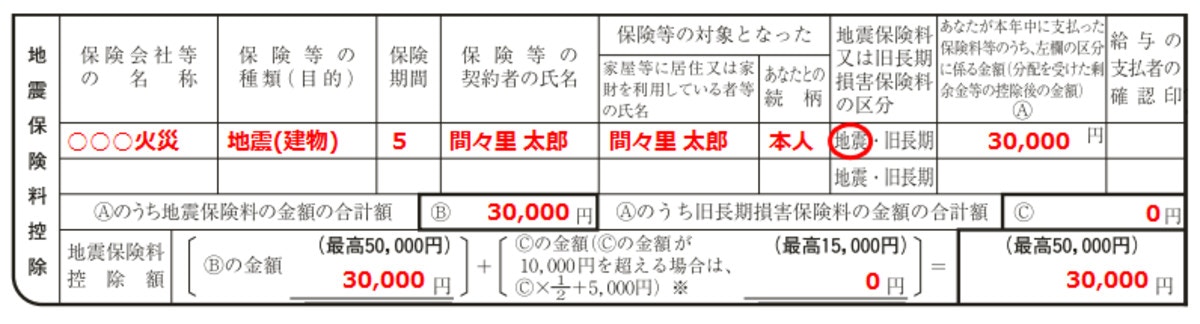

2. 地震保険料控除

地震保険を契約していて保険料を払っている人は、次の条件を満たせば最高5万円の所得控除を受けられます。これを地震保険料控除といいます。

- 自分または同一生計の親族(配偶者など)が所有する建物・家財が対象であること

- 常に生活の拠点として住んでいること

上の画像は、地震保険料を年間3万円払った場合の記入例です。地震保険料が年間5万円以下なら、支払った金額がそのまま所得から控除されます。したがって地震保険料控除額は3万円になります。

なお、地震保険は単独では契約できず火災保険とセットで加入しますが、火災保険料は所得控除の対象にはなりません(旧長期損害保険料の経過措置を除く)。

3. 社会保険料控除

社会保険料控除とは、次の社会保険料を支払った人が受けられる所得控除。払った社会保険料の「全額」が所得から差し引かれます。生命保険料控除や地震保険料控除の金額には上限があるので、全額を差し引いてもらえるのはうれしいですね。

- 国民年金保険料

- 国民健康保険料(公的な介護保険料も含む)

- 上記の社会保険料のうち給与天引き以外で払ったもの

- 国民年金基金の掛金(自営業者のみ)

自分自身が払った社会保険料だけでなく、扶養している配偶者や親族の分をかわりに払った分も含められます。

上の画像は、妻の国民年金保険料を19万5120円払い、長男の国民健康保険を18万円払った場合の記入例。国民健康保険料の「保険料支払先の名称」は、お住まいの自治体名を書きます。記入欄が足りなければ合計額のみ記入し、控除証明書(詳しくは後述)を添付すればOKです。

なお、給与天引きの社会保険料はすでに勤務先が把握しているので、ここに含める必要はありません。

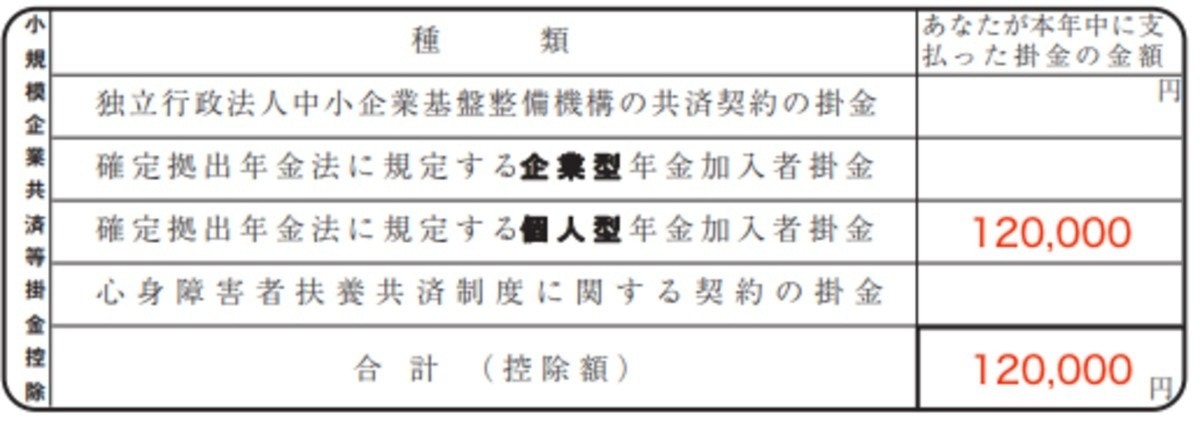

4. 小規模企業共済等掛金控除

小規模企業共済等掛金控除とは、以下の掛金を給与天引き以外で払ったとき、その全額を所得から差し引ける制度です。

- 小規模企業共済や個人型確定拠出年金(iDeCo)

- 心身障害者扶養共済

- 小規模企業共済(原則、事業主や役員のみ)

上の画像は、個人型の確定拠出年金に加入しており、年間12万円の掛金を払った場合の記入例。小規模企業共済等掛金控除についても控除証明書の添付が必要です。掛金の支払い先から10~11月頃に送られてくるので、きちんと保管しておきましょう。

- 国税庁「《記載例》平成30年分給与所得者の保険料控除申告書」(https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/pdf/kisairei_h30_05.pdf,2018年10月22日最終閲覧)

- 日本生命保険相互会社「保険料控除申告書の記入について」(https://www.nissay.co.jp/keiyaku/oshirase/hokenryokojo/kinyu.html,2018年10月22日最終閲覧)

- アフラック「保険料控除申告書の記入方法について」(http://www.aflac.co.jp/keiyaku/deduction/koujo_kinyu/,2018年10月22日最終閲覧)

控除証明書を必ず添付

保険料控除申告書に記入する際、控除証明書を参照することになると思います。この控除証明書、保険料控除申告書を勤務先に提出するときに添付しなければいけません。

いずれの場合も基本的には10~11月頃に届くはずです。年末調整時期までに紛失しないよう注意してくださいね。

- 生命保険料控除の証明書:保険会社から送られてくる

- 地震保険料控除の証明書:契約・更新した年は保険証券に同封、翌年以降はハガキで送られてくる

- 社会保険料控除の証明書:自分もしくは家族宛に送られてくる

- 日本生命保険相互会社「生命保険料控除証明書はいつごろ届きますか? | よくあるご質問」(https://faq.nissay.co.jp/faq/show/162?site_domain=default,2018年10月22日最終閲覧)

- 住友生命保険「生命保険料控除証明書について|お知らせ一覧」(http://www.sumitomolife.co.jp/infolist/deduct.html,2018年10月22日最終閲覧)

- 東京海上日動火災保険「地震保険料控除証明書の発行 | 地震保険料控除について | 地震保険」(http://www.tokiomarine-nichido.co.jp/service/live/jishin/koujo/hakkou.html,2018年10月22日最終閲覧)

- 損保ジャパン日本興亜「地震保険料控除証明書の発行について | 住宅金融支援機構特約火災保険」(http://www.sjnk.co.jp/kinsurance/fireinsurance/jyukou/certificate/,2018年10月22日最終閲覧)

- 日本年金機構「年金Q&A(社会保険料の控除証明)」(http://www.nenkin.go.jp/faq/kokunen/seido/kojoshomei/index.html,2018年10月22日最終閲覧)

記入例を参考にして提出期限までに仕上げましょう

保険料控除申告書は記入欄が細かく分かれており、自分で控除額を計算しなければいけない部分もあるため、なかなか手間がかかります。

でも、年末調整で保険料控除を申請すれば還付金がもらえる可能性大。今回ご紹介した記入例を参考にして、頑張って書類を仕上げてくださいね。控除証明書を添付することも忘れずに!